A partir del 1 de enero de 2023 comienzan a aplicarse las nuevas cuotas de autónomos. En otras palabras, el cambio ya está aquí. O casi. En apenas un mes y medio tendrás que adaptar tu negocio a este nuevo sistema y para ello lo primero que necesitas es saber de qué manera te afecta.

¿Pagarás menos cuota? ¿Pagarás más? ¿Cómo será? ¿Por qué este cambio? ¿Te beneficiará? ¿Te perjudicará? ¡Que no cunda el pánico! Desde STEL Order hemos contactado con Ana Belén González, asesora experta de Consultoría Blogger, para que nos ayude a escudriñar las nuevas reglas para autónomos y a esclarecer el batiburrillo de cambios que traen consigo.

No podemos hacer que te duelan menos los pagos, pero al menos, cuando lleguen, sabrás lo que tienes que hacer.

¡Comencemos por el principio!

Índice de contenidos

¿A qué se debe este cambio en las cuotas?

Esta es fácil, te explicamos:

Hasta ahora, los autónomos podían escoger su cotización a la Seguridad Social por la base que cada cual prefiriera. Como consecuencia de esto, actualmente aproximadamente el 80% de los trabajadores por cuenta propia cotizan por la base mínima, aunque sus ingresos fueran considerablemente superiores.

A partir de ahora, el sistema de cotización estará basado en el rendimiento neto de los negocios. Es decir, obligará a cotizar en función de los beneficios reales que, mensualmente, se tengan de media en el negocio en cómputo anual.

Vamos a verlo a través de un ejemplo sencillo para que quede claro:

- Con las cuotas de autónomo de 2022: si ganas unos 7.000€/mes, puedes cotizar como si tus ganancias fueran, si así lo eliges, de 690€ (base mín), pagando un recibo de autónomo de 293€.

- Con las cuotas de autónomo de 2023: si ganas unos 7.000€/mes tu base de cotización mínima será de 1.633,99€ y pagarás un recibo de autónomo de 500€

De esta manera, el Estado se asegura de que los autónomos cotizan por sus ingresos reales, asemejándolos a los trabajadores por cuenta ajena.

Bien. Hasta aquí todo sencillo, pero atento que vienen curvas. Esta reforma esconde más aristas que vamos a ir analizando y aclarando a continuación.

¿Cómo calculo la cuota de autónomos que me corresponde?

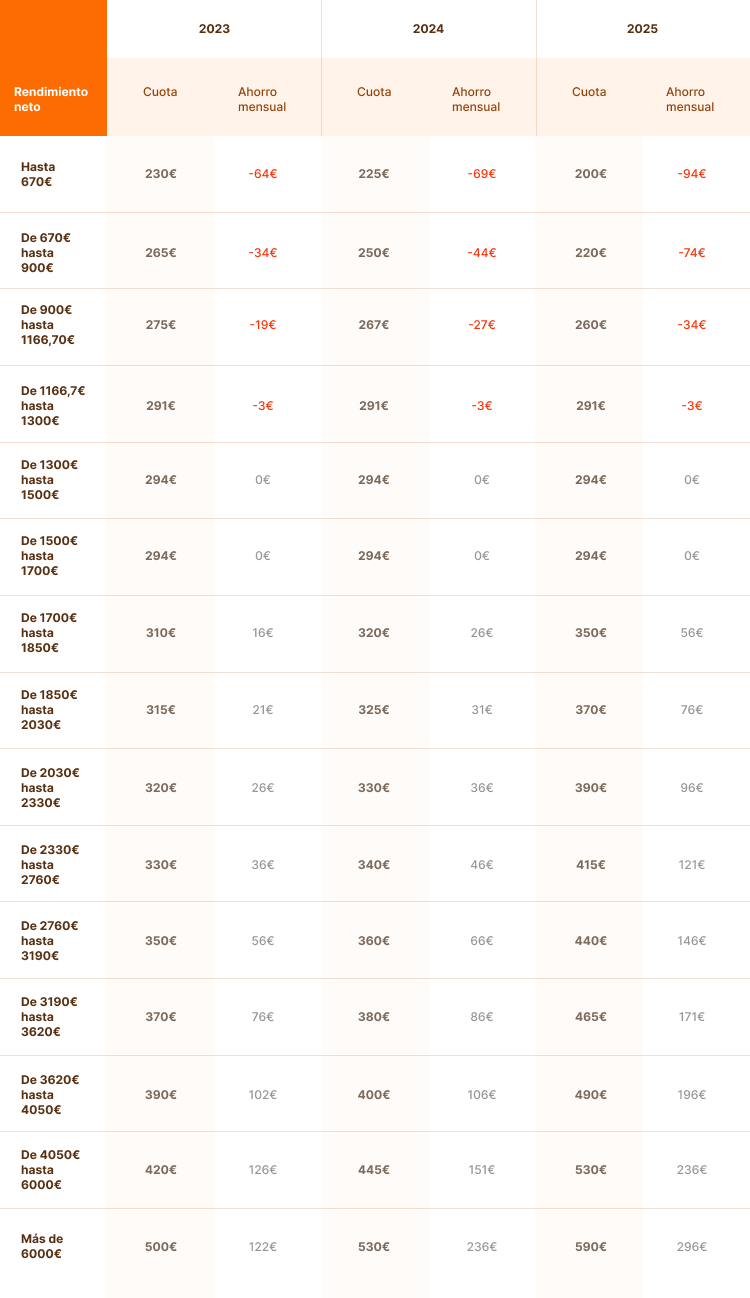

Con este nuevo sistema de cotización habrá hasta 15 tramos para que cada autónomo escoja el que mejor se adapte a su volumen de ingresos reales previsto.

Para ello, los autónomos tendrán que hacer una previsión tanto de ingresos como de gastos anuales. Además, tendrán hasta 6 oportunidades durante el año para cambiar su base de cotización.

Esta posibilidad se ofrece para que los autónomos puedan adaptarse con mayor tino a la cuota que les corresponde. De esta manera, si prevén que van a tener un pico de facturación o, por el contrario, una bajada de ingresos por algún revés inesperado (como pudo ser la pandemia), podrán reajustar su cuota.

Si nos fijamos en la tabla, a simple vista, parece que los que más ganan, pagarán más y los que menos ganan, pagarán menos. Pero, ¿realmente es esto así?

Si lo medimos en cuanto a porcentajes, no. Es decir, si lo calculamos en cuanto a qué proporción de lo que ganas vas a tener que destinar al pago de tu cuota de autónomo, no podemos afirmar que los que menos ganen serán los que menos paguen.

Veámoslo de nuevo con un ejemplo sencillo:

- Un autónomo que tenga unos beneficios de 1.000 €/mes, le corresponderá pagar una cuota de 275 €, lo que supondrá el 27,3 % de sus ingresos.

- En cambio, un autónomo que ingrese 6.001 €/mes le corresponderá pagar 500 €, lo que solo le supondrá un 8,3% de sus ingresos.

¿Qué ventajas tiene la nueva cotización para autónomos?

- Rebaja respecto al anterior sistema para los que ganan menos del SMI al mes: de acuerdo con la Administración, dos tercios de los autónomos (quienes ganen 1.166€ o menos) se beneficiarán de esta rebaja.

- Mejora la protección social de los autónomos: Se podrá solicitar el ‘paro de los autónomos’ derivado de una situación de reducción de ingresos, sin necesidad de cesar la actividad. Además, las pensiones y las prestaciones en caso de baja por enfermedad serán mayores para los que más ganen.

- Sistema progresivo justo: conforme vayan pasando los años, las cuotas irán siendo más bajas para los grupos más bajos. Por ejemplo, el grupo que factura menos de 600€ al mes, ahorrará 64€ en 2023, pero en 2025 el ahorro se incrementará y será de 94€.

- 1 año más de bonificación para las madres autónomas: cuando las madres se reincorporen a la actividad laboral, tendrán 2 años de bonificación del recibo de autónomo al 80% frente a los 12 meses de la cotización anterior.

¿Qué contras?

- No incentiva el emprendimiento: puesto que las cuotas para aquellos que ingresan por encima del Salario Mínimo Interprofesional son más caras, ofrece pocas posibilidades a aquellos que están aún despegando.

- Más economía sumergida: sobre todo entre quienes más ganan, ya que intentarán contener ingresos para no subir de tramo.

- Fuga a países con mejores condiciones para autónomos: especialmente ahora con las facilidades que implementa el teletrabajo.

- Subida de precios: obviamente, para aquellos que se encuentren en los grupos de la tabla que más ingresos generen, esta subida de precios no les repercutirá positivamente.

- Menor libertad: antes los autónomos podían acogerse al tramo que más les conviniera, incluso sobrecotizar para mejorar sus prestaciones, sobre todo la jubilación.

¿Y qué pasa con la tarifa plana?

En este punto, hay dos claves a tener en cuenta:

- Aparece una nueva tarifa plana para aquellos que comienzan en el mundo de los autónomos el primer año y no superen el Salario Mínimo Interprofesional, prorrogable hasta otros 12 meses, de 80€/mes. Aunque en caso de superar el SMI, pasará a aplicarse el tramo de cotización que coincida con la previsión de ingresos, desapareciendo esta “ayuda”.

- Los autónomos que estén en la modalidad de Tarifa Plana del sistema anterior, podrán mantener su tarifa y condiciones hasta que se les acabe.

Conclusiones

Ya te hemos explicado las principales novedades que incluye este cambio legislativo. Las conclusiones ahora son tuyas. No esperarías que te lo diéramos todo hecho, ¿no?

Imaginamos que dependiendo de la situación en la que te encuentres, estos cambios te beneficiarán o perjudicarán. Pero recuerda, STEL Order siempre estará a tu lado para ayudarte a hacer la gestión de tu negocio y tu vida más fácil. Elígelo como uno de los mejores programas de facturación para autónomos.

Para más información, aquí puedes consultar el Boletín Oficial del Estado: Real Decreto-ley 13/2022, de 26 de julio.

¡Suerte, amigo autónom@!