El mandato SEPA es una forma de garantizarse el cobro de facturas o recibos mediante la implicación de una entidad bancaria que media en el proceso. Vamos a conocer todos los detalles sobre las órdenes SEPA, qué tipos de adeudos existen y cómo se tramitan estas órdenes de domiciliación.

Índice de contenidos

Qué es el mandato SEPA

El mandato o adeudo SEPA es el proceso mediante el cual una figura acreedora cobra una deuda mediante un cargo directo en la cuenta bancaria de la entidad deudora: esta transacción ocurre, necesariamente, con la intermediación de un banco, que es quien procede a hacer efectiva la operación, previo conocimiento y autorización de los intervinientes.

Las siglas SEPA significan Single Euro Payments Area, y se refieren a un entorno normalizado de transacciones entre empresas y particulares bajo las condiciones del Reglamento UE 260/2012, que establece una delimitación territorial donde es posible realizar dichos cobros y pagos, y que vincula a las entidades financieras que operen en dicho territorio a ofrecer este servicio a sus clientes.

Para que pueda tener efecto, cualquier orden SEPA debe contar con el consentimiento expreso de la entidad deudora: esta autorización faculta a la entidad financiera involucrada a cargar en su cuenta el importe correspondiente a la obligación de pago que aquella haya contraído con su acreedor.

La mencionada obligación de pago habrá surgido de una compra de productos o de una contratación de servicios: en cualquiera de los casos, la forma de hacer efectivo el pago es mediante una domiciliación bancaria (puntual o recurrente), y no a través de transferencias, cheques u otras modalidades de transmisión de fondos.

El adeudo SEPA es una modalidad ampliamente utilizada en pagos recurrentes: por un lado, garantiza al acreedor el pago de las facturas que emite y, por otro lado, al autorizar el cargo en cuenta al banco, el deudor se despreocupa de la gestión inherente a sus obligaciones de pago, las cuales asume en el momento en el que firma el documento de domiciliación SEPA.

Lo normal es que los acreedores que cobren a sus clientes mediante adeudos SEPA guarden cada documento de domiciliación mientras dure el tiempo de prestación de servicios, conservando su validez hasta un periodo máximo de 3 años (36 meses) después del último cobro.

¿Necesitas cobrar tus facturas mediante mandatos SEPA? Empieza ahora mismo con nuestro programa de facturación en la nube y ahorra en la gestión de negocio con el programa mejor valorado del mercado.

Cómo generar una autorización SEPA

Las autorizaciones SEPA adquieren el carácter de contrato privado entre acreedor y deudor, mediante el cual el deudor autoriza a la entidad financiera a girarle un cargo en su cuenta por un concepto previamente pactado con el acreedor.

Si bien no existe ningún modelo normalizado, cada autorización SEPA debe contener datos identificativos de todas las partes que intervengan en la transacción, incluyendo:

- Número de referencia de la orden o mandato.

- IBAN o BIC del deudor.

- Modalidad de pago.

- Fecha y lugar de la autorización.

- Firma de la entidad deudora.

La parte de la firma es fundamental, porque si el deudor no hubiera firmado un documento SEPA, este no sería válido y el banco estaría obligado a devolver el recibo si el deudor así lo solicitase. Por lo tanto, si has elegido cobrar de esta forma tus facturas, asegúrate de conseguir los documentos SEPA firmados por tus clientes.

Qué es el documento SEPA: tipos de adeudos SEPA

Se contemplan dos tipos de esquemas distintos para cobrar las órdenes de domiciliación SEPA; independientemente de sus diferencias formales, y como se infiere fácilmente, ambos tienen en común el requisito indispensable de la firma del deudor.

- Esquema SEPA CORE. Es el tipo de adeudo que todos los bancos tienen obligación de proporcionar según la mencionada normativa europea: se aplica a toda clase de pagadores (personas físicas o jurídicas), y es el método de cobro más ampliamente utilizado en transacciones entre una empresa y un particular.

- Esquema B2B. Este adeudo no lo ofrecen todos los bancos (la normativa no les obliga a ello), y solo está disponible para domiciliaciones bancarias entre sociedades mercantiles, es decir, entre dos entidades con personalidad jurídica.

Un punto muy importante sobre los adeudos B2B es la imposibilidad de devolución del recibo por parte de la entidad deudora, aun habiendo firmado el adeudo; no sucede así con los SEPA CORE porque, si el deudor no hubiere consentido la transacción, podrá solicitar el retroceso del recibo cobrado al banco.

Qué datos se necesitan para tramitar una orden SEPA

Aunque no exista un modelo estándar de orden SEPA, esta no será válida si no contiene los siguientes datos:

- Referencia de la orden de domiciliación.

- Identificación del acreedor: nombre, dirección, código postal y país.

- Identificación del deudor: nombre, dirección, código postal y país.

- BIC e IBAN del deudor.

- Tipo de pago: único o recurrente y, en este último caso, la periodicidad con la que se hacen efectivos los pagos.

- Firma del deudor.

Cómo tramitar órdenes de domiciliación SEPA

Ciñéndonos a una operativa estándar, la entidad acreedora siempre tendrá la posibilidad de hacer llegar manualmente a sus deudores las cartas de domiciliación SEPA; teniendo en cuenta qué campos de información debería contener y si están correctamente rellenos, automáticamente el banco procederá a los giros.

Paulatinamente, nuestro marco jurídico ha ido trasponiendo directivas europeas en aras de normalizar y facilitar las transacciones mercantiles dentro de los países miembros de la UE; por consiguiente, y sin defecto de la operativa manual, el mencionado reglamento europeo de 2014 estableció los requisitos técnicos en virtud de los cuales es posible firmar mandatos SEPA electrónicamente.

Estamos hablando de la firma electrónica del deudor, el punto clave de la tramitación telemática de adeudos SEPA: al ser considerado un método de validación de identidad único e irrefutable, ya no es necesario que el deudor estampe su firma manuscrita.

En consecuencia, si un autónomo o sociedad mercantil quiere facilitar a sus clientes la firma telemática de documentos SEPA, se recomienda que contrate los servicios de algún proveedor autorizado de firma electrónica.

Lo que se consigue con esta nueva forma de firmar documentos es garantizar la validación del deudor, y así blindarse ante posibles situaciones de impago, derivadas de hipotéticas alegaciones de no reconocimiento de la firma.

La gran ventaja de los mandatos SEPA es que permiten a los acreedores asegurarse el pago por la comercialización de sus bienes o la prestación de sus servicios, y así evitar situaciones indeseables de impago de facturas. Asimismo, gracias a la mediación de las entidades financieras, los deudores pueden delegar las operaciones de pago autorizando a sus acreedores a que el propio banco cargue en sus cuentas los importes debidos.

¿Cómo hacer una remesa SEPA?

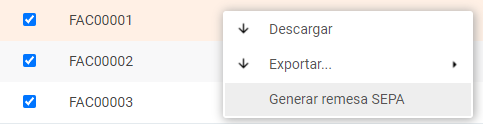

Sin lugar a dudas, la mejor manera de hacer una remesa SEPA es confiar en un programa de gestión como STEL Order que lo haga por ti y que además puedas ahorrar tiempo al permitirte hacer varias remesas bancarias a la vez sobre varias facturas como en la siguiente imagen.

Incrementa la productividad en tu negocio gracias al software de gestión mejor valorado del mercado.