En el ámbito de la fiscalidad española, la exención del Impuesto sobre el Valor Añadido (IVA) en ciertos servicios de formación es un tema de gran relevancia para entidades educativas, profesionales y consumidores. Entender qué tipos de formación están exentos de IVA, cómo facturar correctamente estos servicios y cómo evitar sanciones es fundamental para garantizar el cumplimiento de la normativa y aprovechar los beneficios fiscales disponibles.

En este artículo, exploraremos en detalle qué significa que una formación esté exenta de IVA, los tipos de formación que pueden beneficiarse de esta exención, y los pasos necesarios para facturar correctamente sin incurrir en errores que puedan resultar en sanciones. Además, abordaremos preguntas frecuentes que surgen en torno a este tema, proporcionando una guía clara y práctica tanto para entidades formativas como para sus clientes.

Conocer y aplicar adecuadamente las exenciones de IVA puede significar un ahorro considerable y una mayor transparencia en las transacciones educativas. Sigue leyendo para descubrir todo lo que necesitas saber sobre la formación exenta de IVA y cómo manejar este aspecto fiscal de manera eficiente y conforme a la ley.

Índice de contenidos

¿Qué significa que la formación esté exenta de IVA?

En el ámbito de la fiscalidad española, la exención de IVA en ciertos servicios de formación es un aspecto clave para numerosas entidades educativas y profesionales. Pero, ¿qué significa exactamente que la formación esté exenta de IVA?

El Impuesto sobre el Valor Añadido (IVA) es un tributo indirecto que grava el consumo de bienes y servicios en España. Sin embargo, existen ciertas actividades y servicios que, por su naturaleza o finalidad, están exentas de este impuesto. La formación es uno de estos servicios, siempre que cumpla con determinadas condiciones estipuladas en la legislación vigente.

La exención de IVA en la formación implica que los servicios educativos proporcionados no están sujetos al cobro de este impuesto. Es decir, las entidades que ofrecen formación no tienen que incluir el IVA en el precio de sus servicios educativos, lo que puede representar una ventaja significativa tanto para los proveedores de formación como para los consumidores finales.

¿Qué tipo de formación está exenta de IVA?

Esta exención aplica a una variedad de servicios educativos, incluyendo:

- Formación reglada: Aquella que conduce a la obtención de títulos oficiales reconocidos por el sistema educativo español.

- Formación no reglada: Cursos y talleres que, aunque no conduzcan a títulos oficiales, están orientados a la capacitación y el desarrollo profesional.

- Formación profesional para el empleo: Programas dirigidos a mejorar la empleabilidad y las competencias profesionales de los trabajadores.

Es importante destacar que no toda la formación está exenta de IVA de manera automática. Para que un servicio de formación esté exento, debe cumplir con los requisitos establecidos por la normativa, como la naturaleza del curso, el reconocimiento oficial del programa formativo, y en algunos casos, la entidad que lo imparte.

Entender qué significa que la formación esté exenta de IVA es fundamental para las entidades educativas, ya que influye en la estructura de precios de sus servicios y en la manera en que deben gestionar sus obligaciones fiscales. Además, para los consumidores, esto puede traducirse en un ahorro económico significativo al no tener que asumir el costo adicional del impuesto.

¿Cómo se factura la formación exenta de IVA?

La facturación de servicios de formación exentos de IVA requiere seguir ciertos pasos y cumplir con requisitos específicos para asegurarse de que se cumplen las normativas fiscales. A continuación, se detalla el proceso y los elementos clave a considerar al emitir una factura por formación exenta de IVA en España:

Identificación del servicio exento

Antes de emitir la factura, es fundamental asegurarse de que el servicio de formación cumple con los criterios para estar exento de IVA según la legislación vigente. Esto incluye verificar que se trate de formación reglada, formación no reglada con fines profesionales o formación profesional para el empleo.

Elementos obligatorios de la factura

Toda factura debe contener una serie de elementos obligatorios, independientemente de que el servicio esté exento de IVA. Estos elementos son:

- Datos del emisor: Nombre o razón social, dirección fiscal y número de identificación fiscal (NIF).

- Datos del receptor: Nombre o razón social, dirección fiscal y NIF.

- Número y serie de la factura.

- Fecha de emisión de la factura.

- Descripción detallada del servicio prestado, especificando que se trata de formación exenta de IVA.

- Base imponible: El importe total del servicio prestado.

Incluir la mención de exención de IVA

Es crucial incluir una referencia específica a la exención de IVA en la factura. Esta mención debe ser clara y explícita. Por ejemplo:

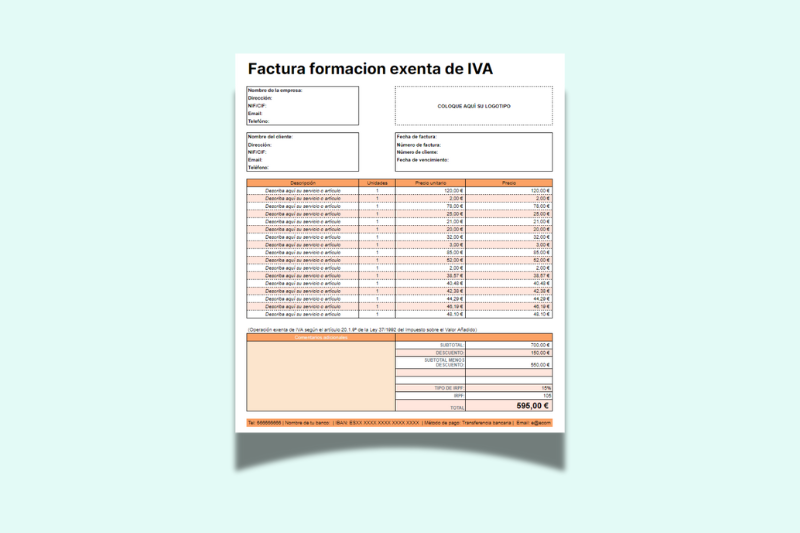

«Operación exenta de IVA según el artículo 20.1.9º de la Ley 37/1992 del Impuesto sobre el Valor Añadido.»

Estructura de la factura

La estructura de una factura por formación exenta de IVA debe seguir el formato estándar, pero con la mención específica a la exención. A continuación, te ofrecemos una plantilla descargable en excel totalmente gratis.

Registro y conservación

Es fundamental registrar y conservar todas las facturas emitidas, incluso las exentas de IVA, durante el periodo exigido por la normativa fiscal, que en España es de cuatro años. Estas facturas deben estar disponibles para cualquier inspección o revisión por parte de la Agencia Tributaria.

Comunicación con los clientes

Es recomendable informar a los clientes sobre la exención de IVA en los servicios de formación, especialmente si están acostumbrados a recibir facturas con IVA. Esto puede hacerse a través de la propia factura o mediante comunicaciones adicionales.

¿Pagan IVA los cursos de formación?

En el ámbito de la fiscalidad española, la normativa establece que ciertos cursos de formación están exentos del pago de IVA, mientras que otros no. La exención o no de IVA en los cursos de formación depende de varios factores, incluyendo el tipo de curso, la entidad que lo imparte y el objetivo de la formación. A continuación, se detalla cuándo los cursos de formación están exentos de IVA y cuándo no lo están:

Cursos exentos de IVA

Según el artículo 20.1.9º de la Ley 37/1992 del Impuesto sobre el Valor Añadido, los siguientes tipos de cursos están exentos de IVA:

- Formación reglada

- Educación primaria, secundaria y bachillerato: Impartida por colegios e institutos oficiales.

- Formación profesional reglada: Cursos que conducen a títulos oficiales de FP.

- Estudios universitarios: Grados, másteres y doctorados impartidos por universidades reconocidas oficialmente.

- Enseñanzas artísticas y deportivas: Programas reconocidos oficialmente en conservatorios y escuelas especializadas.

- Formación no reglada

- Cursos de capacitación y desarrollo profesional: Destinados a mejorar las habilidades y competencias profesionales, siempre que no conduzcan a títulos oficiales pero estén orientados al reciclaje y especialización profesional.

- Formación profesional para el empleo

- Programas de formación para trabajadores ocupados y desempleados: Orientados a mejorar la empleabilidad y adaptabilidad en el mercado laboral, generalmente subvencionados por entidades públicas como el Servicio Público de Empleo Estatal (SEPE).

Cursos no exentos de IVA

No todos los cursos de formación están exentos de IVA. Algunos ejemplos de cursos que sí pagan IVA incluyen:

- Formación no reglada con fines recreativos o de ocio

- Cursos de hobbies o entretenimiento: Como clases de cocina, jardinería, manualidades o idiomas para viajeros que no tengan un fin profesional.

- Talleres y actividades recreativas: Que no están orientadas a la capacitación profesional o educativa formal.

- Formación profesional privada

- Cursos impartidos por entidades no reconocidas oficialmente: Aquellos que no cumplen con los requisitos establecidos por la legislación para estar exentos de IVA.

- Formación para la obtención de certificaciones no oficiales: Programas que no conducen a títulos reconocidos oficialmente por el sistema educativo español.

¿Cómo evitar una sanción al aplicar el IVA a actividades de formación?

Para evitar sanciones al aplicar el IVA en actividades de formación, es crucial seguir algunos pasos esenciales. Aquí tienes los puntos más importantes:

1. Conocer la normativa

- Ley 37/1992, Artículo 20.1.9º: Revisa esta ley para saber qué formaciones están exentas de IVA (formación reglada, profesional para el empleo, etc.).

2. Emitir facturas correctamente

- Incluye nombre, dirección, NIF del emisor y receptor.

- Describe el curso y añade «Operación exenta de IVA según el artículo 20.1.9º de la Ley 37/1992».

3. Mantener documentación

- Guarda certificados y acreditaciones que demuestren la exención.

- Conserva copias de todas las facturas emitidas.

4. Consultar con un asesor fiscal

- Un asesor fiscal puede ayudarte a asegurar el cumplimiento y evitar errores.

Preguntas frecuentes

¿Qué sucede si un curso no cumple con todos los requisitos para estar exento de IVA?

Si un curso no cumple con los requisitos específicos establecidos por la normativa (como la falta de acreditación oficial), deberá aplicarse el IVA correspondiente. Es importante verificar cada curso individualmente para asegurarse de su exención.

¿Cómo puedo demostrar que mi formación está exenta de IVA?

Para demostrar que tu formación está exenta de IVA, debes mantener toda la documentación que acredite la naturaleza del curso y su reconocimiento oficial. Esto incluye certificados de acreditación, documentación oficial de programas formativos y cualquier comunicación oficial que respalde la exención.

¿Qué tipo de sanciones pueden aplicarse por no cumplir con la normativa del IVA en formación?

Las sanciones pueden variar, pero comúnmente incluyen multas económicas y recargos por los impuestos no pagados. En casos graves, también puede haber consecuencias legales adicionales.

¿Se aplica la exención de IVA a la formación online?

Sí, la formación online puede estar exenta de IVA si cumple con los mismos requisitos que la formación presencial. Esto incluye la acreditación oficial y la orientación profesional del curso.

¿Las actividades formativas extracurriculares están exentas de IVA?

No necesariamente. Las actividades extracurriculares como clases de música, deportes o arte, que no tengan una orientación profesional o no estén reconocidas oficialmente, generalmente no están exentas de IVA.

¿Cómo afecta la exención de IVA a las academias de idiomas?

Las academias de idiomas pueden estar exentas de IVA si sus cursos están orientados a la capacitación profesional o si están reconocidos oficialmente. Sin embargo, si los cursos son puramente recreativos, es probable que no estén exentos.

¿Es necesario incluir alguna mención especial en las facturas exentas de IVA?

Sí, es necesario incluir una mención específica en la factura para indicar que la operación está exenta de IVA. Una fórmula común es: «Operación exenta de IVA según el artículo 20.1.9º de la Ley 37/1992 del Impuesto sobre el Valor Añadido».

¿Qué documentos deben conservarse para justificar la exención de IVA en una inspección?

Debes conservar certificados de acreditación, registros de los cursos ofrecidos, copias de facturas emitidas y cualquier otra documentación oficial que respalde la exención. Esta documentación debe ser accesible y estar bien organizada para facilitar cualquier inspección.

¿La formación subvencionada por organismos públicos está exenta de IVA?

Sí, la formación subvencionada por organismos públicos, como el Servicio Público de Empleo Estatal (SEPE), suele estar exenta de IVA, siempre que cumpla con los requisitos establecidos.

¿Es posible recuperar el IVA pagado por errores en facturas de formación?

Sí, es posible recuperar el IVA pagado por error. Debes emitir una factura rectificativa y presentar una solicitud de devolución ante la Agencia Tributaria, explicando el error y proporcionando la documentación necesaria.