Los trimestres de los autónomos forman parte de las obligaciones fiscales que deben cumplir quienes están dados de alta en el RETA (Régimen Especial de Trabajadores Autónomos) de la Seguridad Social y ejercen una actividad económica por cuenta propia.

Estar al tanto del calendario del contribuyente 2024 te permitirá saber qué modelos de declaración o autoliquidación tienes que presentar, y cuál es la fecha tope para hacerlo. Esto es especialmente importante, porque ya sabes que cualquier retraso en la trimestral del autónomo puede llevar aparejado la aplicación de recargos e intereses de demora que van a hacer subir el importe de la deuda tributaria.

Índice de contenidos

Primer trimestre 2024

Cada año, la Agencia Tributaria publica el calendario oficial relativo a las declaraciones trimestrales de los autónomos. Vamos a ver, mes a mes, cuales son las fechas que debes marcar en rojo en tu agenda si quieres cumplir a tiempo con tus obligaciones tributarias.

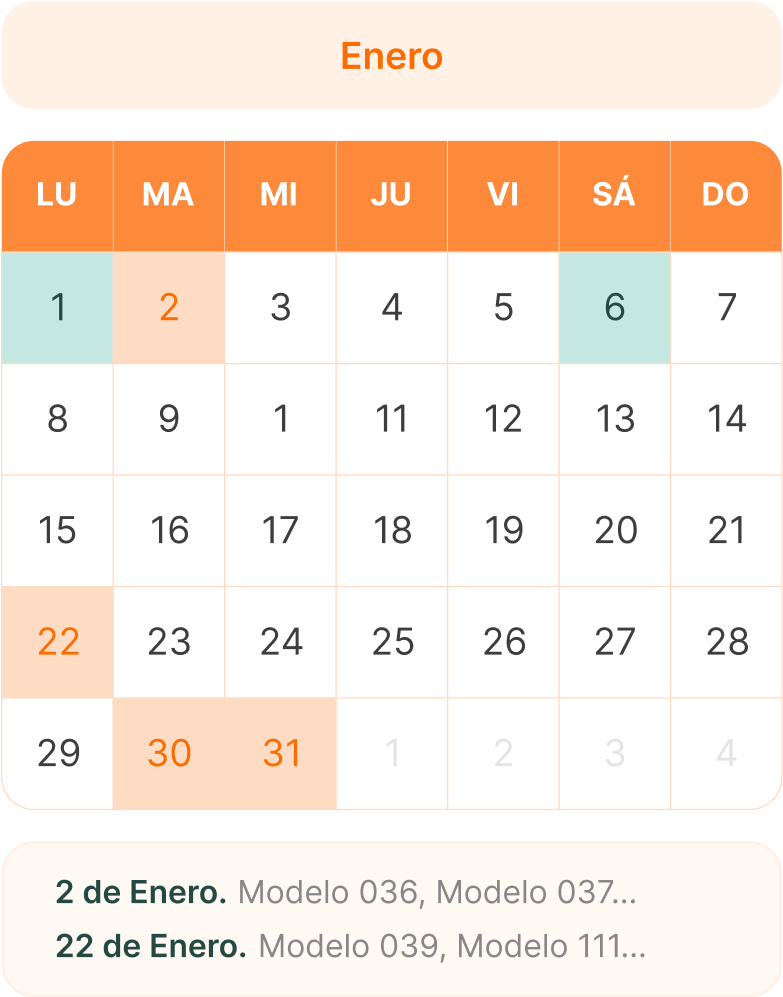

Modelos a presentar en enero

Nada más comenzar el año, los autónomos tienen que ponerse manos a la obra para ajustar su contabilidad y presentar los correspondientes modelos. Los modelos son formularios fiscales a través de los que se aportan datos con trascendencia fiscal a Hacienda o, directamente, se hace el cálculo de la autoliquidación de un impuesto.

Hasta el 2 de enero de 2024

- Modelos 036 y 037. En caso de que se desee renunciar o revocar la permanencia en el régimen de estimación directa simplificada y de estimación objetiva para este año y los siguientes.

- Modelos 303 y 340. Para autónomos que liquidan el IVA de forma mensual. Correspondiente en este caso a noviembre de 2023.

Hasta el 22 de enero de 2024

- Modelo 039. La entidad dominante de un holding empresarial tiene que presentar este modelo si se han producido modificaciones o incorporaciones en el cuarto trimestre, a efectos de hacer después la correspondiente trimestral de IVA.

- Modelo 111. Declaración de retenciones de IRPF practicadas a personal y profesionales en el último mes de 2023.

- Modelo 115. Declaración mensual de retenciones e ingresos a cuenta procedentes de arrendamiento o subarrendamiento de inmuebles urbanos. Esta es la del mes de diciembre de 2023.

- Modelo 123. Retenciones e ingresos a cuenta sobre el IRPF y el impuesto sobre sociedades por determinados rendimientos de capital mobiliario o determinadas rentas. Como el arrendamiento de negocios, los depósitos a plazo, o las acciones.

Hasta el 30 de enero de 2024

- Modelo 130. Declaración trimestral del autónomo del pago fraccionado del IRPF e ingresos a cuenta de la renta. Correspondiente al último trimestre de 2023.

- Modelo 131. Sirve para lo mismo que el formulario fiscal anterior, pero para autónomos acogidos al régimen simplificado.

- Modelo 303. Trimestre del autónomo de IVA, correspondiente al cuarto trimestre de 2023.

- Modelo 349. Declaración informativa recapitulativa de operaciones intracomunitarias del mes de diciembre.

- Modelo 390. Resumen anual de las declaraciones trimestrales de IVA presentadas con respecto al año anterior.

Hasta el 31 de enero de 2024

- Modelo 165. Declaración informativa relativa a certificaciones individuales emitidas a los socios o partícipes de entidades de nueva o reciente creación.

- Modelo 179. Es una declaración informativa anual relativa a la cesión de uso de vivienda con fines turísticos. Al ser un modelo meramente informativo, de él no se deriva una deuda tributaria, pero su no presentación en plazo puede dar lugar a sanciones.

- Modelo 180. Es un resumen anual que recoge la información de las declaraciones presentadas en el año anterior a través del modelo 115 de retenciones practicadas sobre alquileres.

- Modelo 182. Declaración informativa sobre donativos, donaciones y aportaciones recibidas a título gratuito, así como las recibidas.

- Modelo 184. Declaración informativa de carácter anual que recoge los ingresos, gastos y beneficios obtenidos por algunos tipos de sociedades no mercantiles.

- Modelo 188. Sobre rentas o rendimientos del capital mobiliario que proceden de operaciones de capitalización y contratos de seguro de vida o invalidez.

- Modelo 190. Resumen anual de las declaraciones trimestrales presentadas en el año anterior a través del modelo 111, sobre retenciones practicadas a personal laboral y profesionales.

- Modelo 233. Declaración informativa relativa a gastos en guarderías o centros de educación infantil autorizados.

- Modelo 270. Declaración de premios de la lotería.

- Modelo 345. Declaración informativa sobre planes, fondos de pensiones y sistemas alternativos de ahorro.

Modelos a presentar en febrero

Los dos primeros meses del año son bastante intensos en el calendario de los autónomos. En febrero hay que presentar los siguientes formularios.

Hasta el 20 de febrero

- Modelo 111. Para declarar e ingresar las retenciones de IRPF practicadas a empleados, profesionales o empresarios durante el mes de enero.

- Modelo 115. Declaración de las retenciones de IRPF practicadas sobre los alquileres de inmuebles urbanos durante el mes de enero.

- Modelo 592. Declaración liquidación del impuesto especial sobre los envases de plástico no reutilizables correspondiente al mes de enero.

Hasta el 29 de febrero

- Modelo 036. Para sociedades cuyo ejercicio fiscal coincida con el año natural, y que deseen renunciar a los pagos fraccionados.

- Modelo 280. Declaración informativa anual sobre los planes de ahorro a largo plazo.

- Modelos 303 y 340. Para presentar la autoliquidación de IVA mensual.

- Modelo 347. Declaración informativa anual de operaciones con terceras personas relativa a 2023.

Modelos a presentar en marzo

Marzo es un mes mucho más tranquilo que los anteriores a nivel fiscal. Los modelos que hay que presentar vencen todos a fecha 20 de marzo, y son:

- Modelo 111. Retenciones del IRPF a empleados, profesionales y empresarios practicadas en febrero.

- Modelo 115. Sobre retenciones de IRPF por el alquiler de inmuebles urbanos.

- Modelo 349. Para declarar las operaciones intracomunitarias llevadas a cabo en el mes de febrero.

- Modelo 592. Del impuesto especial sobre envases de plástico no reciclables, corresopndiente al mes de febrero.

Segundo trimestre de 2024

Finalizados los tres primeros meses del año, llega el momento de presentar las trimestrales de autónomos de IVA e IRPF referidas a los meses de enero, febrero y marzo. Pero hay otras obligaciones fiscales que también debes cumplir durante este período.

Modelos a presentar en abril

En este mes hay que destacar cuatro fechas importantes en el calendario. Son estas:

Hasta el 1 de abril

- Modelo 189. De declaración informativa de valores, seguros y rentas correspondiente al año anterior.

- Modelos 303 y 340. Autoliquidación mensual del IVA correspondiente al mes de febrero.

- Modelo 720. Declaración informativa sobre bienes y derechos situados en el extranjero.

Hasta el 22 de abril

- Modelo 111. Para declarar las retenciones de IRPF practicadas a empleados, profesionales y empresarios durante el mes de marzo.

- Modelo 115. Sobre retenciones de IRPF practicadas en el arrendamiento de inmuebles urbanos.

- Modelos 130 y 131. Para el pago fraccionado del impuesto sobre la renta de las personas físicas (IRPF) correspondiente al primer trimestre de 2024.

- Modelo 202. Pago a cuenta del impuesto de sociedades.

- Modelo 349. Recapitulación de operaciones intracomunitarias de marzo.

- Modelo 592. Impuesto a los plásticos no reutilizables de marzo.

Hasta el 30 de abril

- Modelos 303 y 340. Para autoliquidación de IVA mensual del mes de marzo de 2024.

A esto hay que sumarle que el 1 de abril arranca el plazo para presentar la declaración de la renta correspondiente al ejercicio de 2023, y que este se extiende hasta el 1 de julio. La fecha límite para quienes obtengan una declaración a ingresar con domiciliación en cuenta, es el 26 de junio.

Modelos a presentar en mayo

La fecha más importante a tener en cuenta en este mes es el día 20. En ese momento deben presentarse:

- Modelo 111. Retenciones de IRPF en nóminas de empleados y facturas pagadas a profesionales y empresarios.

- Modelo 115. Retenciones de IRPF en arrendamientos urbanos.

- Modelos 303 y 340. Para autoliquidación mensual del IVA de abril

- Modelo 349. Recapitulativa de las operaciones intracomunitarias del mes de abril.

- Modelo 592. Referente al impuesto sobre envases de plástico no reutilizables que corresponde al mes de abril.

Modelos a presentar en junio

El 20 de junio es la fecha tope que tienen los autónomos para presentar los modelos:

- Modelo 111. Retenciones en el IRPF practicadas a asalariados, profesionales y empresarios a lo largo del mes de mayo.

- Modelo 115. Para declarar las retenciones en el IRPF llevadas a cabo en las rentas procedentes de arrendamientos de inmuebles urbanos del mes de mayo.

- Modelo 349. Declaración repack titulativa de operaciones intracomunitarias realizadas en el mes de mayo.

- Modelo 592. Para liquidar el impuesto especial sobre envases de plástico no reutilizables de mayo de 2024.

Hasta el 26 de junio

- Este día finaliza el plazo para presentar la declaración de la renta 2023 si el resultado es a ingresar con domiciliación en cuenta.

Tercer trimestre

Con la llegada del verano, el tercer trimestre es algo más tranquilo en lo que a carga fiscal se refiere. Pero hay que tener en cuenta algunas fechas importantes.

Modelos a presentar en julio

En este mes hay cuatro fechas clave que hay que recordar bien para evitar retrasos que causen problemas con Hacienda.

Hasta el 1 de julio

- Plazo de finalización de la campaña de la renta 2024.

- Modelos 303 y 340. Para autoliquidar el IVA de mayo.

Hasta el 22 de julio

- Modelo 111. Retenciones en el IRPF a empleados, empresarios y profesionales en el mes de junio.

- Modelo 115. Sobre retenciones del impuesto sobre la renta de las personas físicas por arrendamientos urbanos correspondientes al mes de junio.

- Modelos 130 y 131. Autoliquidación trimestral del IRPF (segundo trimestre).

- Modelo 303. Correspondiente a la autoliquidación de IVA del segundo trimestre del año.

- Modelo 309. Declaración liquidación no periódica relativa al segundo trimestre de 2024.

- Modelo 349. Declaración recapitulativa de las operaciones intracomunitarias llevadas a cabo en el mes de junio.

- Modelo 592. Del impuesto especial sobre envases de plástico no reutilizables correspondiente al mes de junio, y declaración trimestral correspondiente al segundo trimestre de 2024.

Hasta el 25 de julio

- Modelos 200, 206 o 220. Relativos al impuesto de sociedades.

- Modelo 282. Declaración informativa anual sobre ayudas recibidas del REF de Canarias y otras ayudas de Estado.

Hasta el 30 de julio

- Modelo 303 y modelo 340. De autoliquidación mensual del IVA de junio.

Modelos a presentar en agosto

Este es un mes relativamente calmado en el que algunos autónomos no tendrán que presentar ningún formulario fiscal. Quienes tengan que hacerlo, deben marcar en su agenda los días 20 y 30.

Hasta el 20 de agosto

- Modelo 111. De retenciones de IRPF a trabajadores, empresarios y profesionales practicadas durante el mes anterior.

- Modelo 115. Para declarar las retenciones del IRPF sobre alquileres urbanos del mes de julio.

- Modelo 592. Impuesto especial sobre los envases de plástico que no se pueden reutilizar.

Hasta el 30 de agosto

- Modelos 303 y 340. Para autoliquidar el IVA de julio de 2024 (quienes están sujetos al régimen de liquidación mensual).

Modelos a presentar en septiembre

Para finalizar el tercer trimestre del año, hay que tener en cuenta los modelos obligatorios y las fechas tope de presentación.

Hasta el 20 de septiembre

- Modelo 111. Relativo a las retenciones del impuesto sobre la renta de las personas físicas practicadas a empleados, profesionales y empresarios en el mes de agosto.

- Modelo 115. Retenciones en el IRPF practicadas con motivo de la obtención de rentas derivadas del arrendamiento de inmuebles urbanos en el mes de agosto.

- Modelo 349. Para recapitular las operaciones intracomunitarias de los meses de julio y agosto.

- Modelo 592. Sobre el impuesto especial sobre los envases de plástico no reutilizables.

Hasta el 30 de septiembre

- Modelo 303 y modelo 340. Para autoliquidar el IVA de agosto.

- Modelos 360 y 361. Para solicitar la devolución del IVA soportado por compras intracomunitarias del ejercicio 2023, si la cuantía es igual o superior a 400 euros.

Cuarto trimestre

El último trimestre del año arranca con un mes de octubre bastante intenso en lo que a presentación de modelos fiscales se refiere.

Modelos a presentar en octubre

Las fechas importantes son el 21, el 30 y el 31. Además, en este mes se presentan los trimestres de autónomos de IVA e IRPF, una obligación que recae sobre todos los que hayan estado de alta en el RETA entre los meses de julio, agosto y septiembre.

Hasta el 21 de octubre

- Modelo 111. Sobre retenciones de IRPF en nóminas de trabajadores y facturas de profesionales y empresarios de los que se recibieron servicios durante el mes de septiembre.

- Modelo 115. Para las retenciones de IRPF que se llevan a cabo sobre los arrendamientos de inmuebles urbanos. Relativos al mes anterior.

- Modelos 130 y 131. De autoliquidación del IRPF del tercer trimestre del año.

- Modelo 202. Pago a cuenta del impuesto de sociedades.

- Modelo 349. Declaración recapitulativa de operaciones intracomunitarias. En este mes se presenta el modelo relativo a las operaciones de septiembre, y a las operaciones del tercer trimestre.

- Modelo 303. Autoliquidación del IVA del tercer trimestre de 2024.

- Modelo 309. Declaración liquidación no periódica relativa al tercer trimestre.

- Modelo 592. Para declarar el impuesto sobre envases de plástico de un solo uso. Se presenta la declaración mensual y la trimestral correspondiente al período de julio a septiembre.

Hasta el 30 de octubre

- Modelo 303. Referido a la autoliquidación mensual del IVA del mes de septiembre.

Hasta el 31 de octubre

- Modelo 235. Declaración informativa de actualización sobre determinados mecanismos transfronterizos comercializables. La presentan quienes actúan como intermediarios.

- Solicitud de inclusión o renuncia para 2025 en el sistema de Cuenta Corriente Tributaria (CCT).

Modelos a presentar en noviembre

En este mes hay dos fechas relevantes que es importante remarcar en el calendario.

Hasta el 5 de noviembre

- Fecha de pago de la segunda y última fracción de la renta 2023 si se optó por fraccionar el pago.

Hasta el 20 de noviembre

- Modelo 111. Sobre retenciones en el IRPF a trabajadores, empresarios y profesionales llevadas a cabo en el mes anterior.

- Modelo 155. De retenciones de IRPF en las rentas abonadas por el arrendamiento de inmuebles de naturaleza urbana en el mes de octubre.

- Modelo 349. Para declarar las operaciones intracomunitarias de octubre de 2024.

- Modelo 592. Sobre el impuesto especial sobre los envases de plástico no reutilizables del mes de octubre.

Modelos a presentar en diciembre

El último mes del año suele ser intenso en actividad para los autónomos, que tienen que elaborar su presupuesto y hacer la planificación estratégica para el año siguiente. Además, tienen que seguir cumpliendo con sus obligaciones fiscales y tener en mente estas fechas.

Hasta el 2 de diciembre

- Modelo 303. Relativo a la autoliquidación del IVA mensual que corresponde al mes de octubre de 2024.

Hasta el 20 de diciembre

- Modelo 111. Que recoge las retenciones del impuesto sobre la renta de las personas físicas practicadas a empleados, profesionales y empresarios a lo largo del mes de noviembre.

- Modelo 115. Mediante el que los autónomos declaran las retenciones del IRPF sobre los alquileres urbanos que corresponden al mes anterior.

- Modelo 349. Declaración recapitulativa de operaciones intracomunitarias llevadas a cabo en el mes de noviembre.

- Modelo 202. Pago a cuenta del impuesto de sociedades.

Para entender mejor el calendario fiscal, ten en cuenta que los trimestres de autónomos de IVA e IRPF son siempre de presentación obligatoria cuando se lleva a cabo una actividad por cuenta propia. Incluso aunque en el período en cuestión no se haya facturado nada.

Por lo que respecta a los otros modelos que hemos ido viendo, su presentación solo es obligatoria para determinados autónomos. Pero es importante conocer las fechas exactas en las que se deben presentar, para evitar sanciones, recargos o intereses de demora por parte de Hacienda.

¿Qué es la declaración trimestral del autónomo?

Los autónomos tienen la obligación de informar periódicamente a Hacienda del resultado económico de su actividad, a efectos de autoliquidar las cuantías que deben abonar como pago a cuenta del IRPF y para abonar el IVA devengado.

La declaración trimestral engloba los modelos o formularios fiscales que presentan los autónomos cada tres meses para aportar dicha información a la Agencia Tributaria. No obstante, es importante tener en cuenta que la obligación no recae sobre todos los profesionales por cuenta propia.

En el caso de un autónomo cuya actividad no está sujeta al IVA, evidentemente, no tendrá que presentar una autoliquidación trimestral de IVA. De igual forma, quien no realiza operaciones intracomunitarias, no debe presentar el formulario relativo a este tema.

Para qué sirve la declaración trimestral

Algunos modelos como el de operaciones intracomunitarias son meramente informativos. Se emplean para suministrar información a la Agencia Tributaria y que esta pueda comprobar que los datos aportados por el contribuyente coinciden con los que le constan a ella.

Otros, como la autoliquidación trimestral de IVA o de IRPF, se emplean para hacer una autoliquidación del impuesto. Al rellenarlos, el autónomo calcula cuál es la cantidad que debe abonar a Hacienda por estos impuestos.

¿Cómo hacer la declaración trimestral de los autónomos?

Los modelos o formularios fiscales han simplificado mucho la gestión tributaria de un negocio. Lo único que tienen que hacer los interesados es rellenar la información relativa al importe de sus operaciones. Para ello, es imprescindible llevar la contabilidad totalmente al día.

Los modelos se pueden rellenar y presentar directamente online, a través de la Sede Electrónica de la Agencia Tributaria. Aunque también existe la opción de subir a la web de Hacienda un fichero con la autoliquidación que esté en uno de los formatos que acepta esta Administración.

En todo caso, una vez en la Sede Electrónica, hay que seguir la ruta: Presentación de declaraciones > Calendario del Contribuyente > Todas las declaraciones por modelo > Presentar y consultar declaraciones > Modelo a presentar.

Para hacer la presentación, es importante tener en cuenta el calendario fiscal que hemos visto antes, porque cualquier retraso puede dar lugar a recargos y sanciones.

Por lo que respecta al pago, lo más sencillo es domiciliarlo, de forma que Hacienda se encarga de hacer el cargo en la cuenta bancaria el último día del plazo de presentación del modelo en cuestión, pero también es posible pagar mediante transferencia bancaria o con tarjeta de crédito en la propia web de la Agencia Tributaria.

Modelos tributarios de IVA

Para autoliquidar de forma trimestral el IVA hay que cumplimentar el modelo 303. A través de él se declara tanto el IVA repercutido en las facturas expedidas como el IVA soportado en las facturas recibidas de proveedores.

Lo que hace Hacienda es compensar el IVA soportado con el repercutido, y el resultado es la cuantía que el contribuyente debe ingresar. En caso de que el IVA soportado exceda al repercutido, se puede hacer la compensación a través de las siguientes declaraciones trimestrales. Si al llegar al cuatro trimestre hay cuantías de IVA pendientes de compensación, es posible solicitar una devolución.

Como decíamos antes, aquellos que realizan una actividad exenta de IVA no tienen que presentar el modelo 303. Pero sí tienen que hacerlo quienes ejerzan una actividad sujeta a IVA y no hayan emitido facturas a lo largo del período impositivo.

Si un autónomo ejerce normalmente una actividad sujeta a IVA, pero en el último trimestre no ha tenido actividad, debe presentar el formulario 303, aunque el resultado sea igual a cero. Porque en caso de no hacerlo será sancionado por Hacienda.

Junto al modelo 303 de autoliquidación trimestral de IVA, los autónomos también deben presentar el modelo 390, que es una declaración informativa anual de las operaciones de IVA. Algo así como un resumen de los modelos 303 presentados a lo largo del año.

En el caso de autónomos y empresas que operan en el sector de los servicios digitales y las telecomunicaciones, tienen que presentar el modelo 368 para declarar el IVA que están aplicando a sus clientes.

Modelos tributarios de IRPF

En relación con el impuesto sobre la renta de las personas físicas, el modelo trimestral a presentar es el 130, que se emplea para hacer los pagos fraccionados de los autónomos en régimen de estimación directa normal o simplificada. No obstante, no tienen que presentarlo aquellos autónomos que apliquen retenciones de IRPF en más del 70 % de sus facturas o quienes ejercen una actividad empresarial.

Tratándose de un autónomo sujeto al sistema de estimación objetiva o por módulos, el modelo a presentar es el 131.

También en relación con el IRPF hay que tener en cuenta:

- Modelo 111. Si el autónomo tiene proveedores que aplican retención en sus facturas o empleados a los que retiene el IRPF en sus nóminas. El resumen anual de estas operaciones se presenta a través del modelo 190.

- Modelo 115. Se refiere a las retenciones aplicadas por el arrendador cuando el autónomo es arrendatario de un local en el que lleva a cabo su actividad. El resumen anual se corresponde con el modelo 180.

Por último, no hay que olvidarse del modelo 100 de la Agencia Tributaria para la presentación anual del impuesto sobre la renta de las personas físicas.

Teniendo todo esto en cuenta, te resultará más sencillo gestionar los trimestres de autónomos y saber qué modelo debes presentar y cuándo tienes que hacerlo.